【题目】【简答题】甲公司适用的企业所得税税率为25%。甲公司申报2×20年度企业所得税时,涉及以下事项:

(1)2×20年,甲公司应收账款年初余额为3 000万元,坏账准备年初余额为零;应收账款年末余额为24 000万元,坏账准备年末余额为2 000万元。税法规定,企业计提的各项资产减值损失在未发生实质性损失前不允许税前扣除。

(2)2×20年9月5日,甲公司以2 400万元购入乙公司债券,分类为以公允价值计量且其变动计入其他综合收益的金融资产。至12月31日,该债券尚未出售,公允价值为2 600万元。税法规定,资产在持有期间公允价值的变动不计入应纳税所得额,在处置时一并计算应计入应纳税所得额的金额。

(3)甲公司于2×18年1月购入的对丙公司股权投资的初始投资成本为2 800万元,采用成本法核算。2×20年10月3日,甲公司从丙公司分得现金股利200万元,计入投资收益,相关款项已收存银行。至12月31日,该项投资未发生减值。甲公司、丙公司均为设在我国境内的居民企业。税法规定,我国境内居民企业之间取得的股息、红利免税。

(4)2×20年,甲公司将业务宣传活动外包给其他单位,当年发生业务宣传费4 800万元,至年末尚未支付。甲公司当年实现销售收入30 000万元。税法规定,企业发生的业务宣传费支出,不超过当年销售收入15%的部分,准予税前扣除;超过部分,准予结转以后年度税前扣除除。

(5)其他相关资料:

①2×19年12月31日,甲公司存在可于3年内税前弥补的亏损2 600万元,甲公司对这部分未弥补亏损已确认递延所得税资产650万元。

②甲公司2×20年实现利润总额3 000万元。

③除上述各项外,甲公司会计处理与税务处理不存在其他差异。

④甲公司预计未来期间能够产生足够的应纳税所得额用于抵扣可抵扣暂时性差异,预计未来期间适用所得税税率不会发生变化。

⑤甲公司对上述交易或事项已按企业会计准则规定进行处理。

要求:

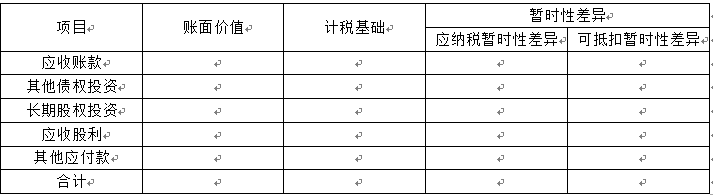

(1)确定甲公司2×20年12月31日有关资产、负债的账面价值及其计税基础,并计算相应的暂时性差异,将相关数据填列在以下“甲公司2×20年暂时性差异计算表”内。

甲公司2×20年暂时性差异计算表

单位:万元

(2)计算甲公司2×20年应确认的递延所得税费用(或收益)。

(3)编制甲公司2×20年与所得税相关的会计分录。

纠错

收藏